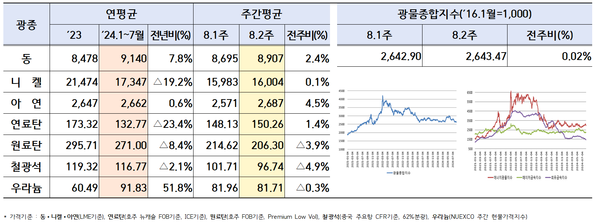

▲ 6대 전략광물 가격 및 광물종합지수(단위 : U$/톤, 우라늄:U$/lb)

▲ 6대 전략광물 가격 및 광물종합지수(단위 : U$/톤, 우라늄:U$/lb)8월 둘째 주 광물가격이 미연준의 금리인하 기대와 주요국 광산의 감산 및 공급 차질 우려로 니켈, 전기동 가격 상승, 중국의 경기부진으로 인한 철강재 산업 수요둔화 등으로 인한 철광석 가격 하락이 복합적으로 작용하며 소폭의 상승세가 나타났다.

한국광해광업공단이 19일 발표한 ‘8월 2주차 주요 광물가격 동향’에 따르면 광물종합지수는 ‘2,643.47’으로 전주대비 0.02% 올랐다.

전기동 가격은 미연준 금리인하 기대 및 주요국의 공급차질 우려로 전주대비 2.4% 상승한 톤당 8,907 달러를 기록했다. 미국의 인플레이션 둔화로 9월 금리인하 가능성이 높아진 가운데 미달러 가치가 하락하면서 위험자산 투자선호가 확대되면서 전기동 가격 상승압력이 발생했다.

미국의 7월 소비자물가지수(CPI)는 전년동월대비 2.9% 상승해 `21년3월이후 처음으로 3% 선을 하회했으며, 같은 기간 미국의 생산자물가지수(PPI)는 전년동월대비 2.2% 상승해 전월2.7%, 시장전망치 2.3%를 모두 하회했다. 또한 8월 2주차 미달러 인덱스는 102.57로 전주대비 0.27p 하락해 3주 연속 떨어지면서 전기동 가격 상승에 영향을 끼쳤다.

게다가 주요국의 광산생산 차질 우려가 전기동 가격 상승을 부추겼다. 세계 1위 동 광산인 칠레 에스콘디다(Escondida)는 13일부터 운영사인 BHP社와 광산노조간 계약갱신이 합의되지 못하면서 노조파업에 이르렀다.

또한 세계 2위 동 광산생산국인 페루의 6월 동 광산생산은 전년동월대비 11.7% 감소, 상반기 광산생산은 전년동기대비 2.1% 감소했으며, 잠비아 정부는 콩고민주공화국(DRC)과의 국경을 봉쇄하면서 DRC의 동 수출에 차질이 불가피할 것으로 전망, 전기동 공급 차질 우려가 심화됐다.

다만, 중국의 주요 경기지표 부진 지속 및 거래소 재고량 증가추세는 상기 상방압력을 부분적으로 상쇄했다. 중국의 7월 산업생산은 전년동월대비 5.1% 증가해 3개월 연속 전월대비 감소했고, 런던금속거래소(LME)의 8월2주차 동 재고량은 30만5,135톤으로 전주대비 9.8%로 급증해 13주 연속 상승세가 나타나면서 전기동 가격 하락을 이끌었다.

니켈은 미달러 가치 하락 및 주요 광산의 감산 전망으로 톤당 16,004 달러를 기록하며 전주대비 0.1% 상승했다. 미연준의 9월 금리인하 가능성이 높아진 가운데, 호주 IGO社는 니켈가격의 장기 약세로 Forrescania 광산을 연말까지 가동중단 할 것으로 발표했다. IGO는 2월 호주 Cosmos 니켈광산 가행중단으로 2분기 니켈 광산생산이 전년동기대비 20% 감소한 바 있다. 호주 주요 생산기업들의 감산추세로 니켈 가격은 소폭 상승했다.

다만, 중국의 경기부진 및 거래소 재고량 증가 지속은 니켈 가격 상승압력을 부분 상쇄했다. 중국의 1~7월 고정자산투자는 전년동기대비 3.6% 증가로 전망치를 하회했으며, 8월2주차 LME의 니켈 재고량은 11만3,585톤으로 전주대비 2.3% 늘어나 17주 연속 상승했다.

철광석은 중국의 경기부진 및 수입 감소에 따른 하락세가 나타나며 전주대비 4.9% 하락한 톤당 96.74 달러를 기록했다. 미연준의 금리인하 기대감 상승에도 불구하고 중국의 부동산 경기지표 부진에 따른 철강재 산업 수요둔화와 철광석 수입 감소로 가격 하방압력이 발생했다.

중국의 1~7월 부동산 투자는 6조877억 위안으로 전년동기대비 10.2% 감소하면서 철강재 수요둔화 우려가 심화됐으며, 8월2주차 중국의 철광석 수입량은 2,535만 톤으로 전주대비 2.9% 감소했다. 다만, 중국 주요 항구의 철광석 재고량은 8월2주차 기준 1억5천만 톤으로 전주대비 0.1% 감소해 상기 상승압력을 부분 상쇄했다.

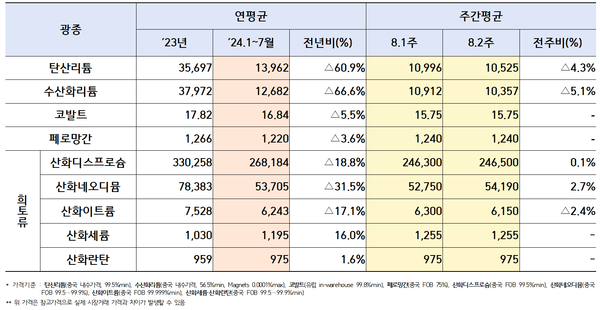

▲ 주요 희소금속 가격(단위 : U$/톤, 코발트:U$/lb)

▲ 주요 희소금속 가격(단위 : U$/톤, 코발트:U$/lb)주요 희소금속의 경우, 탄산·수산화리튬 가격은 공급 과잉이 현물시장에 가격 하방 압력으로 작용해 전주대비 하락했다. 탄산리튬은 전주대비 4.3% 하락한 톤당 10,525 달러를, 수산화리튬은 5.1% 하락한 10,357 달러를 기록했다. 리튬 공급량 증가가 전기차 배터리 산업의 성장률을 초과하면서 공급 과잉 현상이 발생했다. 8월16일 기준 광저우 선물거래소의 11월물 탄산리튬 가격은 톤당 72,950 위안으로 부진한 수요 전망이 반영됐다.

코발트는 유럽 금속가의 경우 여름철 수요업체의 수요둔화 영향으로 전조한 현물거래 상황이 지속되며 전주가격을 유지 했다. 한편, 항공기 수요의 증가로 내년 항공우주산업의 생산량 증가가 예상되면서 항공기 엔진 파트에 사용되는 코발트 금속 수요 또한 올해 대비 약 10% 증가할 전망이다.

중국 페로망간 가격은 철강산업 부진 속에서 공급업체가 수요업체의 8월 인도분 입찰가를 기다리며 제안가를 유지해 톤당 1,240 달러인 전주가격이 지속됐다.

희토류 중 산화디스프로슘·네오디뮴은 원료 비용 상승 및 수요업체의 구매 문의 증가로 전주대비 상승했다. 일부 공급업체는 미얀마의 원자재 수출 감소 및 중국 국가물자비축국(SRB)의 비축가능성으로 추가적인 가격 상승을 기대하고 있고, 수요업체는 수요산업의 부진 지속을 이유로 가격 하락을 기대하고 있다. 그 외 산화세륨·란탄은 전주가격을 유지했다.